家族の加入について

家族が「被扶養者」の資格を得るためには PwC健保の『認定』を受ける必要があります。「税法上の被扶養者だから」「配偶者・親だから」といって無条件で認定されるわけではありません。

被扶養者として認定をうけるためには「被保険者と一定の親族関係にあること」、「主として(※)被保険者により生計が維持されていること」が大前提の条件となり、そのほか各種条件を満たす必要があります。

- ※主として・・・

生計費の2分の1以上を被保険者により援助されていることが必要ですが、これはあくまでも目安です。認定対象者の収入、被保険者の収入により認定を受ける実態と著しくかけ離れていたり、社会通念上妥当性を欠くと見なされた場合は認定されない場合があります。

- POINT

-

- 被扶養者となるためには、健康保険組合の認定を受けなければなりません。現在被扶養者である方が条件を満たさなくなったときは、扶養の削除を申し出なければなりません。

- 被扶養者の異動は、加入・削除に該当する事実があった日から5日以内に届出をしてください。

- 認定は「PwC健康保険組合被扶養者認定基準」に基づき行われます。

扶養認定条件

扶養フローチャート:扶養したい方について以下のチャートで申請可否を確認してください。

※審査の結果、不認定となる場合があります。

家族の方を被扶養者として認定する権限はPwC健保にあります。扶養申請可能な家族の方でも「主として」被保険者により生計が維持されているかどうか、継続的に扶養する能力があるかなどを公正かつ厳正に審査し、その事実がないまたは疑わしいと判断した場合、認定いたしません。

家族の範囲

被扶養者となることができる家族の範囲は、法律で決められています。さらに、同居・別居により、条件が異なります。

被保険者と同居でも別居でもよい人

- 配偶者(内縁でもよい)

- 子、孫

- 兄弟姉妹

- 父母など直系尊属

被保険者と同居が条件の人

- 上記以外の三親等内の親族

- 被保険者の内縁の配偶者の父母および子

- 内縁の配偶者死亡後の父母および子

収入の基準

被扶養者となるためには、「主として被保険者の収入によって生活していること」が必要で、同居・別居の別、年間収入により判断されます。

年間収入の判定については、2025年10月1日より19歳以上23歳未満の年齢要件が追加されました。

| 同居している場合 | 別居している場合 | 対象者の年収が130万円未満(対象者が19歳以上23歳未満(被保険者の配偶者を除く)※の場合は150万円未満、60歳以上または障害厚生年金の受給要件に該当する程度の障害者は180万円未満)で、被保険者の収入の2分の1未満であること | 対象者の年収が130万円未満(対象者が19歳以上23歳未満(被保険者の配偶者を除く)※の場合は150万円未満、60歳以上または障害厚生年金の受給要件に該当する程度の障害者は180万円未満)で、かつ、その額が被保険者からの仕送額より少ないこと |

|---|

- ※19歳以上23歳未満の年齢要件の判定については、所得税法上の取扱いと同様、その年の12月31日時点の年齢で判定いたします。(注:年齢は民法上、誕生日の前日に加算されるため、誕生日が1月1日の方は12月31日において年齢が加算されることにご留意ください。)

※健保の収入とは・・・ |

| この条件は形式的に満たしていれば被扶養者として当然に認定されるというものではありません。 上記の金額は認定を行う上での基準の1つであり、ほかの扶養義務のある親族の収入等、個々の具体的事情を十分把握・勘案し審査を行います。 |

同一世帯に収入がある者が複数いる場合

健保では、収入が多い者が主として認定対象者の生計維持を行なっているとみなします。収入のある者が複数いる場合は、それぞれの収入を比較し、一番収入の多い者の被扶養者であるとします。

ただし、双方の収入額が同程度(年収差額が多い方の1割以内)である場合は、被扶養者の申請をした者の被扶養者とします。

しかし、差額が1割以内であっても、主たる生計維持者となり得ていないと判断したときは、被扶養者として認定することができません。

家族が離れて暮らしているときの送金

被扶養者の誰かが家族と離れて生活しているときは、被保険者から別居者の収入以上の送金が行われ、その送金によって主として生計が維持されていなければなりません。

(子供の学業・単身赴任などによる別居は特例として同居とみなす)

- ※被扶養者の収入以上の送金を行う申請をしていても、送金額がクリアされているだけでは扶養に認定されない場合もあります。

- ※申請する被扶養者の方と、ほかに同居している方との生計費の比較、送金後の被保険者宅との生計比較、人事院の統計調査による全国都道府県別生計費などをもとに、「被保険者の方の送金によって、主としてその被扶養者の方の生計が維持されているか」を総合的に判断し審査した上で扶養認定をいたします。

「年収の壁」に対する政府の施策について(2023年10月より)

- 参考リンク

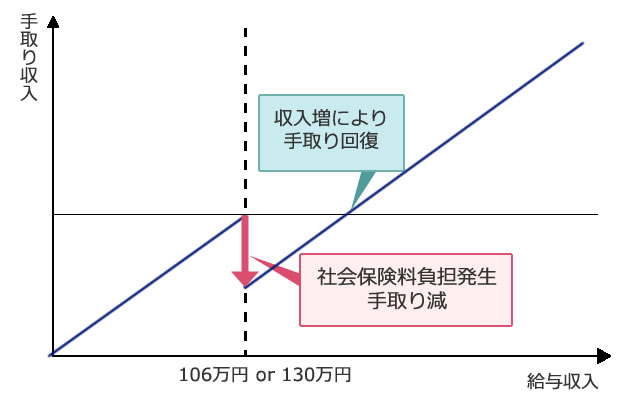

「年収の壁」とは

「年収の壁」とは、税金や社会保険料が発生する基準となる年収額のことです。

健康保険等の被扶養者がパートタイマー等で働き、年収が一定以上になると、被扶養者ではいられなくなり、健康保険や国民健康保険等の被保険者となりますが、そうなると社会保険料の負担が発生して、結果として手取り収入が減少する場合があります。

社会保険における「年収の壁」は、企業規模の違い等により、年収106万円と年収130万円の2つがあります。

(出典:「年収の壁」への当面の対応策(厚生労働省))

| 年収106万円の壁 | 従業員51人以上の企業、賃金月額88,000円以上(年収:約106万円以上)等、一定の条件を満たす場合は、社会保険料が発生。 |

|---|---|

| 年収130万円(※)の壁 | 被扶養者の認定基準を満たさなくなるため、条件を問わず、社会保険料が発生。 |

- ※対象者が19歳以上23歳未満(被保険者の配偶者を除く)の場合は150万円、60歳以上または障害厚生年金の受給要件に該当する程度の障害者は180万円

年収130万円の壁に対する対応

被扶養者認定は前年の課税証明書等の確認で行われていますが、人手不足による労働時間延長等に伴い一時的に年収が130万円以上となる場合は、事業主の証明を添付することにより、収入見込額が130万円以上であっても、引き続き被扶養者の認定を受けることができるようになります。

(同一の者について原則として連続2回までを上限とします)

年収106万円の壁に対する対応

社会保険適用促進手当(※)の支給等、労働者の収入を増加させる支援を行った企業に対して一定期間助成が行われます。

※社会保険適用促進手当

短時間労働者への被用者保険の適用を促進するため、非適用の労働者が新たに適用となった場合、当該労働者の保険料負担を軽減するために支給することができる手当です。

社会保険適用促進手当は、給与・賞与とは別に支給するものとし、保険料算定の基礎となる標準報酬月額・標準賞与額の算定対象に考慮しないこととされます。

- ※対象者:標準報酬月額が10.4万円以下の方。

- ※報酬から除外する手当の上限額:被用者保険適用に伴い新たに発生した本人負担分の保険料相当額。

- ※最大2年間の措置。

被扶養者認定における国内居住要件の追加について

2020年4月より、健康保険の被扶養者認定の要件に、国内居住要件が追加されました。日本国内に住所を有していない場合、2020年4月1日以降は、原則として被扶養者の認定はされません。(海外留学等、一定の例外あり)

国内居住要件の考え方について

住民基本台帳に住民登録されているかどうか(住民票があるかどうか)で判断し、住民票が日本国内にある方は原則、国内居住要件を満たすものとされます。

- ※住民票が日本国内にあっても、海外で就労している等、明らかに日本での居住実態がないことが判明した場合は、国内居住要件を満たさないと判断されます。

国内居住要件の例外

外国に一時的に留学している学生等、海外居住であっても日本国内に生活の基礎があると認められる場合は、例外として国内居住要件を満たすこととされます。

【国内居住要件の例外となる場合】

- ① 外国において留学をする学生

- ② 外国に赴任する被保険者に同行する者

- ③ 観光、保養又はボランティア活動その他就労以外の目的で一時的に海外に渡航する者

- ④ 被保険者が外国に赴任している間に当該被保険者との身分関係が生じた者

- ⑤ ①から④までに掲げるもののほか、渡航目的その他の事情を考慮して日本国内に生活の基礎があると認められる者

国内居住者であっても、被扶養者と認められない場合

医療滞在ビザで来日した方、観光・保養を目的としたロングステイビザで来日した方については、国内居住であっても被扶養者として認定されません。

経過措置について

国内居住要件の追加により被扶養者資格を喪失する方が、施行日(2020年4月1日)時点で国内の医療機関に入院している場合、経過措置として、入院期間中は資格が継続されます。

夫婦共同扶養(夫婦共働き)の場合の被扶養者認定について

夫婦共同扶養(夫婦共働き)の場合、どちらの被扶養者となるかについての認定基準は以下の通りです。

- 被扶養者の数にかかわらず、被保険者の年間収入(過去の収入、現時点の収入、将来の収入等から今後1年間の収入を見込んだものとする。以下同じ)が多い方の被扶養者になります。

- 夫婦の年間収入の差額が年間収入の多い方の1割以内である場合は、届出により、主たる生計維持者の被扶養者になります。

- 夫婦の一方が国民健康保険の被保険者の場合は、健康保険等の被保険者については年間収入を、国民健康保険の被保険者については直近の年間所得で見込んだ年間収入を比較し、いずれか多い方の被扶養者になります。

- 被扶養者として認定しない健康保険組合等は、当該決定に係る通知を発出します。被保険者は当該通知を届出に添えて次に届出を行う健康保険組合等に提出します。

- 年間収入の逆転に伴い被扶養者認定を削除する場合は、年間収入が多くなった被保険者の方の健康保険組合等が認定することを確認してから扶養削除します。

- 主として生計を維持する方が育児休業等を取得した場合、当該休業期間中は、被扶養者の地位安定の観点から特例的に被扶養者を異動しないこととします。(新たに誕生した子については、改めて認定手続きをすることになります。)

被扶養者の異動(変更)があったら

結婚や出産、養子縁組、家族の収入減などにより被扶養者が増えたときや、就職による他健保加入、収入増、離婚や別居、75歳到達、死亡などで、それまで被扶養者に認定されていた家族が被扶養者の認定基準を満たさなくなった場合は手続きが必要です。なお、当組合では毎年、被扶養者の資格を確認するための検認を行っています。

- 参考リンク